生産性向上特別措置法に基づく導入基本計画について

弟子屈町では、本町の中小企業者の生産性を飛躍的に向上させる先端設備の導入を支援するため、以下のとおり先端設備の導入促進基本計画を策定し、国の認定を受けました。

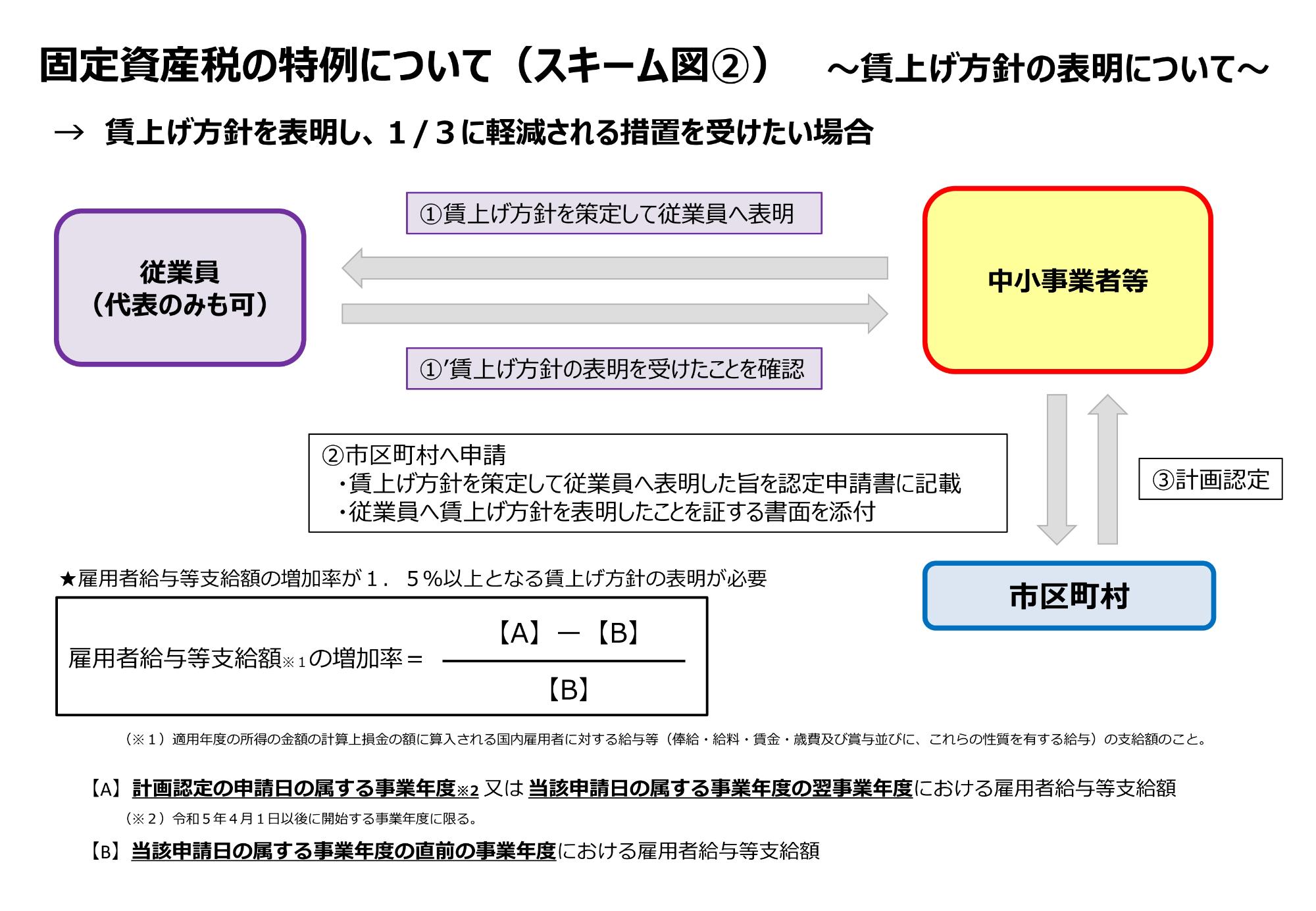

これにより、本町に事業所を有する中小企業者が特定の生産設備を導入する際に、3年間、その設備に対する固定資産税(償却資産)の課税標準を1/2(賃上げ方針を従業員に表明した場合は、最長5年間、課税標準額を1/3)に軽減することができます。

弟子屈町導入促進基本計画 (PDFファイル: 259.0KB)

導入促進基本計画の概要

本町に事業所を有する中小企業者が導入促進基本計画に基づく先端設備等導入計画を策定し、町の認定を受けた上で先端設備を導入した場合、当該設備に対する固定資産税(償却資産)が、3年間(賃上げ方針を表明した場合は最長5年間)軽減されます。

対象事業者

- 対象となる事業者は、中小企業等経営基盤強化法第2条第1項に該当する者(下の表の規模の事業者)

- 本町が認定するのは町内の事業所において設備投資する者です。弟子屈町内の中小企業者が他の市町村に所在する事業所において行う設備投資は、その市町村での認定となりますので、該当市町村にご確認ください。

- 固定資産税(償却資産)の特例の対象となるのは、資本金が1億円以下の法人(資本金を有しない法人は、常時使用する従業員数が1,000人以下の法人)又は従業員数1,000人以下の個人事業主に限ります。

固定資産税(償却資産)の特例の対象とならない事業者であっても、計画を策定することにより、国のものづくり・商業・サービス経営力向上支援事業等の補助事業において、優先採択の対象となることがあります。

| 業種分類 | 資本金の額または出資の総額 | 常時使用する従業員の数 |

|---|---|---|

| 製造業その他 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5千万円以下 | 50人以下 |

| サービス業 | 5千万円以下 | 100人以下 |

| ゴム製品製造業(自動車又は航空機用タイヤおよびチューブ製造業並びに工業用ベルト製造業を除く。) | 3億円以下 | 900人以下 |

| ソフトウエア業又は情報処理サービス業 | 3億円以下 | 300人以下 |

| 旅館業 | 5千万以下 | 200人以下 |

先端設備導入計画の主な要件

| 主な要件 | 内容 |

|---|---|

| 計画期間 | 計画認定から3年間、4年間および5年間 |

| 労働生産性 | 計画期間において、基準年度・比で労働生産性が年平均3パーセント以上向上すること(直近の事業年度末) 労働生産性の算定式 (営業利益+人件費+減価償却費)÷労働投入量 (注意)労働投入量:労働者数又は労働者数×1人当たり年間就業時間 |

| 先端設備等の 種類(注釈) |

労働生産性の向上に必要な生産、販売活動等の用に直接供される下記設備

|

| 計画の内容 |

|

(注釈)太陽光発電設備については、町内への経済波及効果および雇用の創出が希薄であることから、対象外。

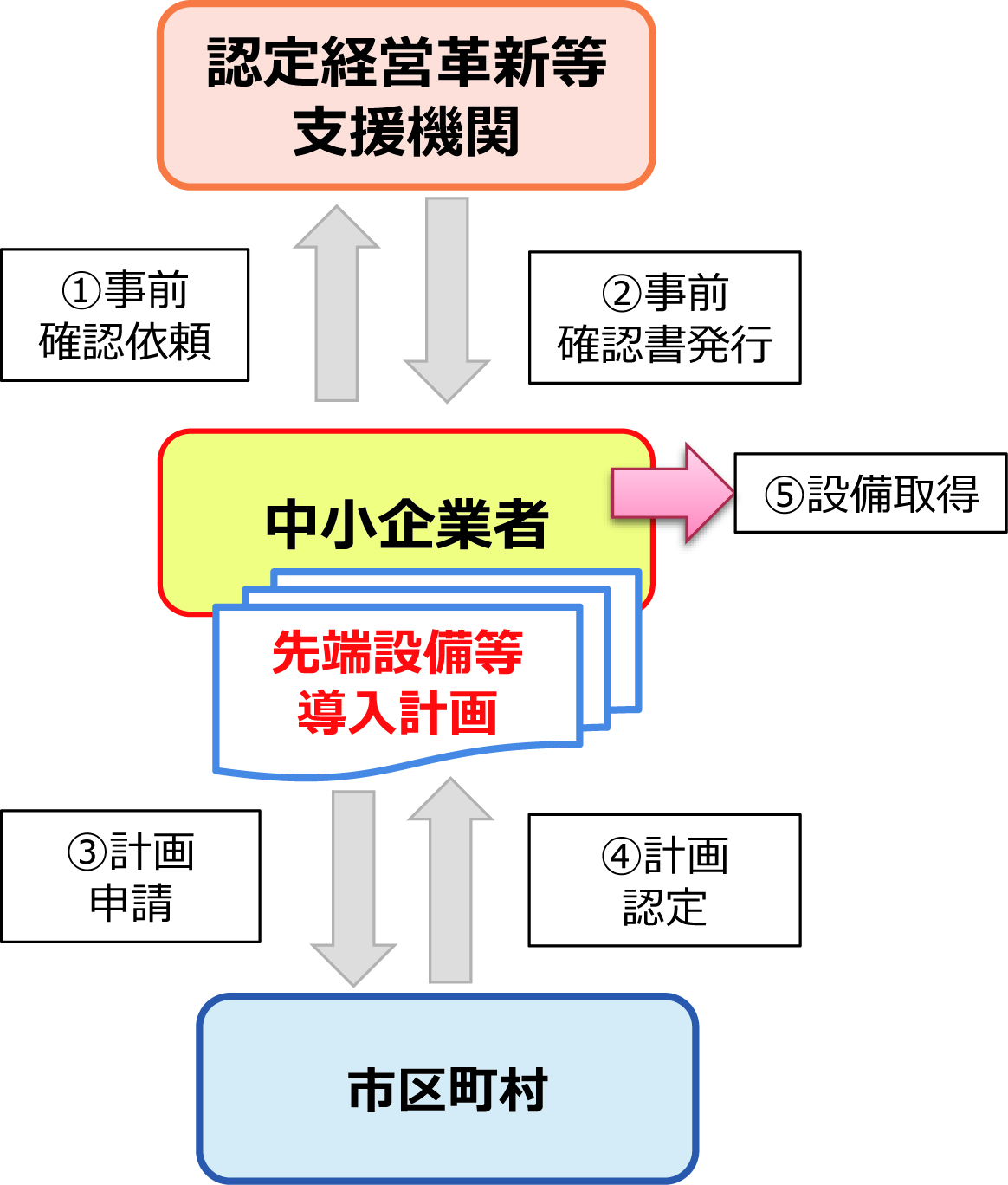

先端設備等導入計画認定等手続きの流れ

先端設備等導入計画の認定を申請する場合は、「経営革新等支援機関」による計画の事前確認を受ける必要があります。経営革新等支援機関は下記リンク先からご確認ください。

また、設備の取得は、先端設備等導入計画の認定を受けた後となります。すでに取得した設備を対象とする計画は認定されません。

先端設備等導入計画の策定

先端設備等導入計画の策定に当たっては、次の手引きを参考にしてください。

先端設備等導入促進計画策定の手引き (PDFファイル: 1.7MB)

先端設備等導入計画等の様式

先端設備等導入計画に係る認定申請書 (Wordファイル: 26.2KB)

先端設備等導入計画に係る認定申請書 参考例 (Wordファイル: 30.3KB)

中小企業等経営強化法の先端設備等に係る投資計画に関する確認依頼書 (Wordファイル: 24.7KB)

確認依頼書別紙 基準への適合状況 (Excelファイル: 25.8KB)

投資計画(確認依頼書)の記載例 (PDFファイル: 254.8KB)

先端設備等導入計画の変更に係る認定申請書 (Wordファイル: 23.9KB)

従業員へ賃上げ方針を表明したことを証する書面 (Wordファイル: 21.0KB)

従業員へ賃上げ方針を表明したことを証する書面 記載例 (PDFファイル: 95.5KB)

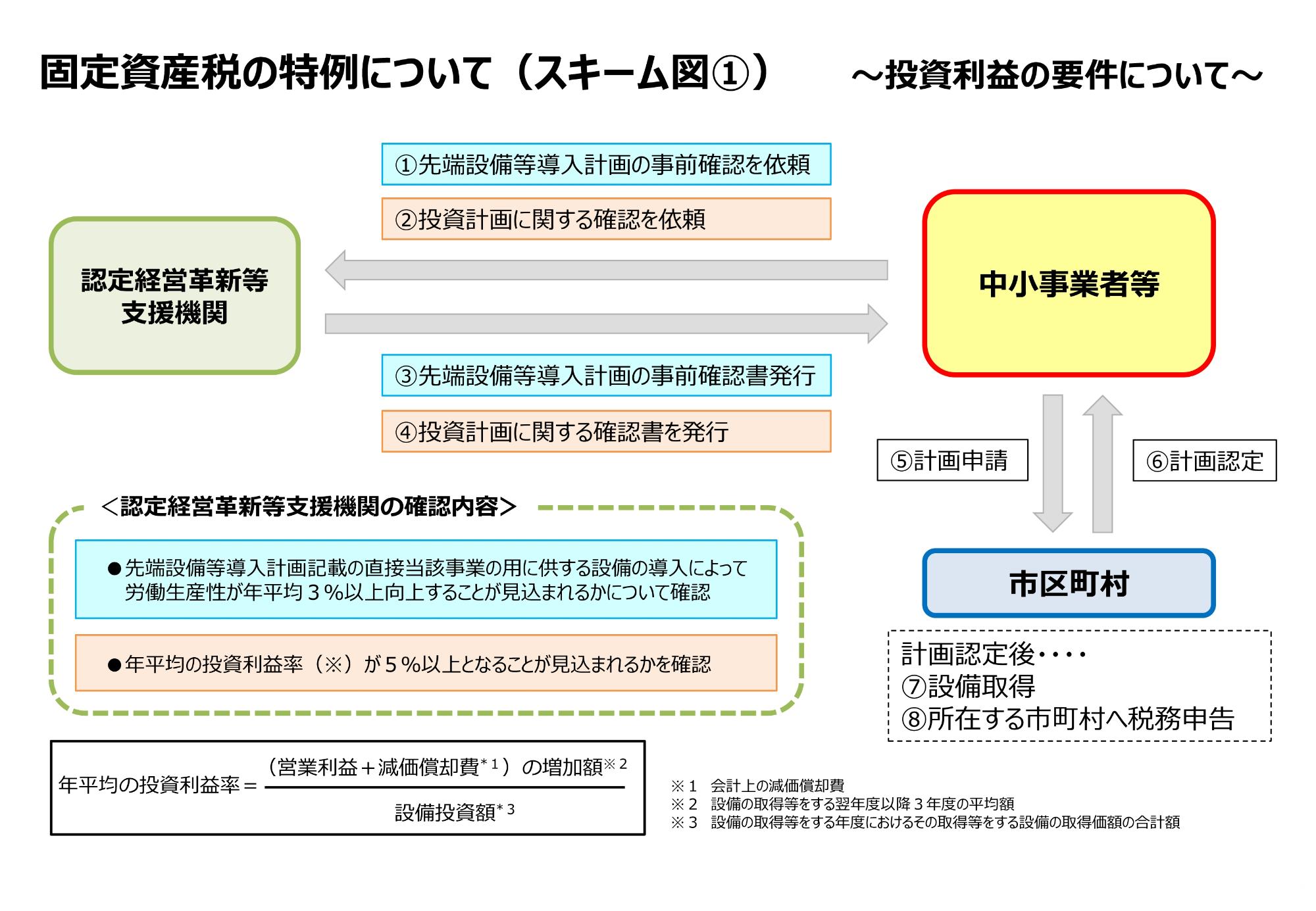

固定資産税の特例について

先端設備等導入計画の認定を受けた中小企業者のうち、以下の一定の要件を満たした場合、地方税法において固定資産税の特例を受けることができます。

| 対象者 | 資本金額1億円以下の法人、従業員数1,000人以下の個人事業主等のうち、先端設備等導入計画の認定を受けた者(大企業の子会社を除く) |

|---|---|

| 対象設備 |

認定経営革新等支援機関の確認を受けた投資利益率5%以上の投資計画に記載された1.から4.の設備 1.機械装置(160万円以上) |

| その他要件 |

・生産、販売活動等の用に直接供されるものであること ・中古資産でないこと |

| 特例措置 |

固定資産税の課税標準を3年間に限り、1/2に軽減。 さらに、賃上げ方針を計画内に位置付けて従業員に表明した場合は、以下の期間に限り、課税標準を1/3に軽減。 ・令和6年3月31日までに取得した設備:5年間 ・令和7年3月31日までに取得した設備:4年間 |

固定資産税の特例を利用する際の手続きの流れ

関連リンク

- この記事に関するお問い合わせ先

更新日:2025年07月01日